La aplicación de políticas demócratas puede facilitar la victoria de los republicanos

El gran economista norteamericano Hyman Minsky formuló hace décadas su célebre “hipótesis de la inestabilidad financiera”. En su opinión, en los buenos tiempos se gestan las malas épocas. Nos obsesionamos en analizar los ciclos económicos, pero, según Minksy, es clave entender los ciclos de crédito. Y lo que resulta es desazonador: se presta en demasía los años “buenos” por complacencia, y es en ese excesivo crédito en lo que se originan las futuras crisis. Un shock hace reflexionar a muchos financiadores de sus excesos pasados, y de súbito todos cortan los flujos crediticios, lo que genera en una enorme recesión. El shock se llama “momento Minsky”. El catalizador de tal punto de inflexión puede ser el cierre de dos fondos inmobiliarios en verano de 2007, o un jueves negro en 1929. Más de lo mismo.

En la actualidad, la administración Biden ha planteado una serie de estímulos fiscales, que, sumados a los aprobados por el Congreso anteriormente, ascenderían, de ser aprobados, a un importe de unos diez billones (españoles) de dólares. ¿Son excesivos? Pues bien, si se trata de paliar con estímulos los ingresos perdidos por los norteamericanos durante la pandemia la respuesta es sí. Según los datos más recientes, la subida de desempleo provocada por la pandemia ha privado a las familias de EEUU de unos 1,3 billones de dólares. Por lo tanto, la relación de estímulo frente a la renta mermada asciende a más de ocho veces.

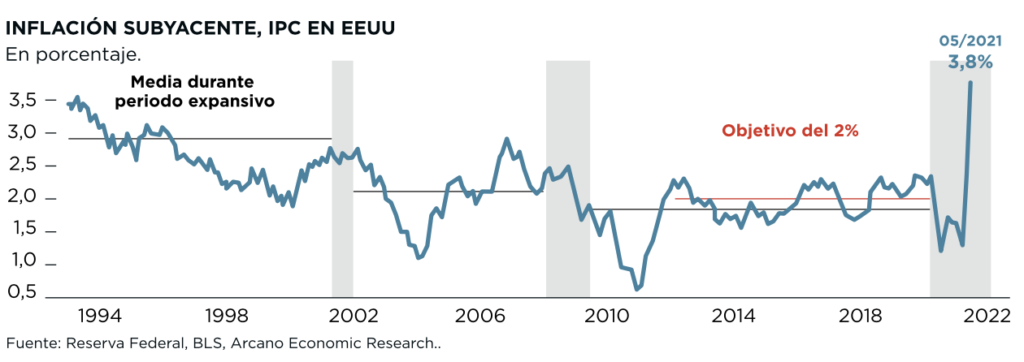

Un estímulo fiscal excesivo puede resultar peligroso ya que puede generar inflación no deseada como saben bien en Argentina. Con todo, la política monetaria puede contrarrestar los excesos políticos mediante una política más restrictiva. Sin embargo, la FED hizo pública en septiembre de 2019 una nueva estrategia. Más o menos vino a decir que el 2% de objetivo de inflación pasaba de ser un límite máximo a uno “intermedio”. En otras palabras: si durante muchos años la inflación ha estado rozando niveles inferiores al 1,5% se puede tolerar otros cuantos años con inflaciones cercanas al 2,5% para compensar. Además, si la FED siempre había actuado con una política “proactiva”, es decir, subiendo tipos antes de que la inflación comenzara a preocupar, en general ante un mercado laboral boyante, ahora defiende una política “reactiva”. Esta reactividad consiste en esperar a que un mercado laboral muy fuerte empiece a generar una subida de precios constatable para actuar entonces.

Ambas situaciones, una política monetaria y fiscal extraordinarias podrían no ser preocupantes si no ocurrieran a la vez. La nueva política de la FED se anunció antes de que entráramos en el Covid, y de que los EEUU respondieran con los mayores estímulos fiscales desde la segunda guerra mundial. Así, si tras el ataque japonés a Pearl Harbor, EEUU reaccionó con unos déficits fiscales cercanos al 20%, entre 2020 y 2021 el déficit se acercará al 17%. Por su parte, la FED ayudó al gobierno a financiar la guerra mundial con expansiones de balance que llegaron al 22% de PIB. Actualmente se sitúa en niveles cercanos al 36%, y creciendo a un ritmo de 120.000 millones de dólares al mes.

La consecuencia de tales excesos es un mayor riesgo de inflación. Entre 1942 y 1951 la inflación media en los EEUU se situó en el 6%. Hace unos días conocimos que la inflación de los EEUU se sitúa ya en el 5%, con la subyacente en el 3,8% (gráfico inferior). Es posible que muchos fenómenos inflacionistas esta vez sean más pasajeros, pero estamos jugando con fuego.