Las subidas de tipos que se avecinan no tienen solo como objetivo luchar contra la inflación sino también luchar contra las expectativas de inflación, o nuestras mentalidades. Entramos en una batalla de comunicación.

En psicología financiera se conoce como “profecía autocumplida” el fenómeno por el cual el esperar un suceso futuro acaba provocando cambios en pautas presentes de comportamiento, pautas que a su vez generan que se cumpla el futuro “esperado”. Así, si todos leemos noticias que apuntan a que podemos ir a una recesión, y como consecuencia reducimos nuestro gasto (las familias) o nuestras inversiones (las empresas), entonces se acabará gestando una recesión, ya que el PIB de una economía desarrollada está compuesto aproximadamente al 80% por ambas partidas.

Hoy en día vivimos los niveles de inflación más elevados de las últimas cuatro décadas. Existen muchos factores causantes de esta situación. Entre otros: a) los estímulos fiscales aprobados para combatir a la crisis covid estaban sobredimensionados, especialmente en los EEUU, b) los bancos centrales han incrementado su balance en históricas dimensiones para financiar una parte relevante del incremento de gasto público generado durante la crisis covid, c) los tipos de interés negativos (Europa) o cero (EEUU) han agravado el fuego de la demanda excesiva, d) durante la pandemia pasamos a consumir muchos más bienes (como una bicicleta estática) que servicios (como un gimnasio), lo que disparó la inflación de precio de los bienes a tasas de doble dígito, e) el shock energético, agravado con la invasión de Ucrania, ha producido que tengamos que pagar una factura por la energía en múltiplos sobre su nivel normal, y f) la escasez de alimentos provocada por malas cosechas y agravada por la guerra en Ucrania han provocado que esta partida, tan importante para la cesta del consumidor, suba a doble dígito.

A la luz de la situación, los bancos centrales están admitiendo su parte de responsabilidad en esta situación, con una boca más o menos pequeña. Con todo, aunque reviertan la política extraordinariamente laxa llevada a cabo hasta la fecha, la triste verdad es que sólo podrán influir en parte de los problemas señalados más arriba (a), b) y c)). El resto de los factores escapan en gran parte al poder de acción de los bancos centrales, y ahí se centra su dilema.

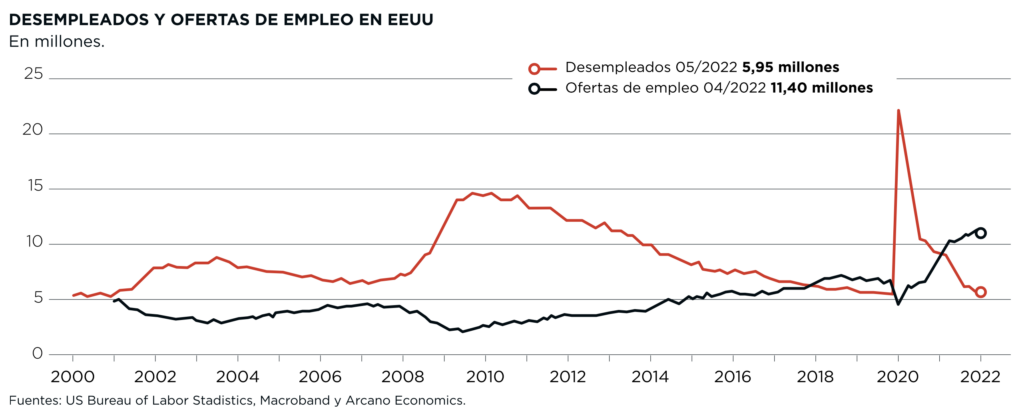

En economía se conoce como “efectos de segunda ronda” aquellos generados cuando una elevada inflación, que en su origen podría ser coyuntural, se traslada a salarios por las peticiones de los trabajadores, de forma que la inflación se vuelve persistente (los costes salariales suponen cerca de dos tercios del total de costes de una empresa media). Es lo que ocurrió en la década de los 70, en la que los sindicatos disfrutaban de un enorme poder de negociación. A fecha de hoy la situación es muy distinta, acentuada también por la capacidad que tienen las empresas para trasladar producción: los efectos de segunda ronda son discretos. Así por ejemplo en EEUU, donde se da el mercado laboral más estrecho (desempleo al 3,6%, dos puestos laborales vacantes por cada desempleado (figura 1) los sueldos suben entre un 5% a un 6%, bien por debajo de la inflación (8,5%). En la zona euro la situación es aún más pintoresca, en tanto que los sueldos apenas suben un 3%, con niveles de inflación superiores al 8%.

Y aquí es donde nuestras mentalidades desempeñan un factor crucial en la política monetaria. Si esperamos que las inflaciones de los próximos cinco años estén demasiado por encima del entorno del 3% entonces lucharemos por incrementos salariales que al menos alcancen ese nivel, y si se acaban obteniendo, las empresas tendrán que trasladar dicho incremento de coste (neto de productividad) a los precios de venta, lo que genera una espiral inflacionista más permanente. Pues bien, esto es lo que está sucediendo con los hogares de Francia y Alemania (que esperan una inflación del 5%), lo que ha provocado las reacciones mediáticas de los gobernadores de sus bancos centrales. En EEUU esta cifra de inflaciones esperadas los próximos cinco años ronda el rango entre el 3% y el 3,5%, y Powell la ha mencionado como una cifra preocupante, que hay que estabilizar para así ganar la batalla contra la inflación

Por lo tanto, las subidas de tipos que se avecinan no tienen solo como objetivo luchar contra la inflación (que como hemos visto, es una lucha solo parcial por impotencia) sino también luchar contra las expectativas de inflación, o nuestras mentalidades. Entramos en una batalla de comunicación. Lamentablemente, la pérdida parcial de credibilidad de los bancos centrales esta vez dificultará mucho su ingente tarea.