Una publicación académica de 1988 exponía: “Los fondos propios son suaves, la deuda, dura. Los fondos propios perdonan, la deuda insiste. Los fondos propios son una almohada, la deuda es una espada”. Los países “desarrollados” saldrán de la pandemia actual con unos niveles de endeudamiento público muy parecidos a los incurridos tras la Segunda Guerra Mundial (120% de PIB).

Aunque el foco de nuestra atención y análisis hoy se centre en la evolución médica de la pandemia y el consiguiente escenario de coyuntura económica, creo que conviene pensar más estructuralmente y debatir cómo hacer frente a tan ingente volumen de endeudamiento público.

Empresas y ciudadanos saben que la reducción de su deuda (en este caso la privada) implica bien aumentar los ingresos, bien reducir los gastos. Así, tras la gran crisis de 2009, el sector privado español llevó a cabo un histórico desapalancamiento y pasó de deber la friolera de dos veces el PIB, a solo 1,3 veces. En otras palabras: ahorramos unos 40.000 millones de euros al año. Esta reducción responsable es importante para entender por qué hoy la economía española y nuestro sistema financiero se asienta sobre bases mucho más sólidas que las de 2007.

Aunque los Gobiernos pueden reducir deuda aumentando ingresos (impuestos) o reduciendo gastos, estos ajustes les pueden llevar a menudo a perder elecciones. Por otro lado, rápidas subidas de impuestos o de reducciones del gasto pueden dañar a una maltrecha economía, haciéndola caer en una segunda recesión, como observamos en Europa en 2012. Por lo tanto, se trata de ver si existe una varita mágica para reducir la deuda sin dolorosos ajustes.

La respuesta es afirmativa. Mediante la inflación se puede maximizar el crecimiento nominal de una economía. Como los Gobiernos suelen pedir el dinero en los mercados de bonos a tipo fijo, mayores niveles de inflación no elevan los intereses de los bonos emitidos en el pasado. Al aumentar la inflación se eleva la recaudación y, además, se hace crecer el PIB, por lo que se reduce el stock de deuda en relación al tamaño de la economía, tamaño que es nominal y al que, por tanto, afecta “positivamente” la inflación.

Es cierto que en condiciones normales una mayor infla- ción supondría un mayor tipo de interés para la nueva

deuda pública que se subaste. Pero para eso se puede contar con el apoyo del Banco Central Europeo, que en ocasiones como esta puede ser más tolerante con la inflación de medio plazo, permitiendo intervalos entre el 2% y el 3%. Así, si la inflación futura se fuera al 3% y el crecimiento económico real al 2%, en 10 años una economía podría crecer un 63% (por el efecto compuesto del crecimiento sobre el crecimien- to), por lo que, por ejemplo, una deuda del 110% del PIB se reduciría a una cifra más manejable, inferior al 70% del PIB nominal a 10 años vista.

Estas políticas ya fueron empleadas con mucha agresivi- dad en especial por la Reserva Federal tras la Segunda Guerra mundial. El banco central de Estados Unidos controló la curva de tipos, anclando por ejemplo el bono a 10 años al 2% entre 1942 y 1951 (seis años después del final de la guerra), y eso a pesar de que los crecimientos económi- cos nominales estaban cerca del 10%, con una inflación media del 6%. El resultado es que los pensionistas norte- americanos que compraron bonos de guerra a 10 años retribuidos al 2% para financiar el esfuerzo bélico perdieron un tercio de su dinero en términos reales. Y eso que se trataba de un activo “libre de riesgo”.

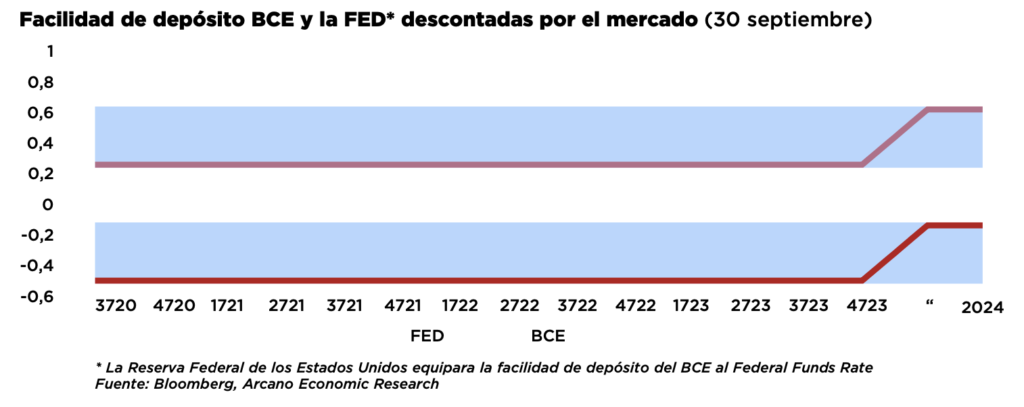

En un contexto pospandémico, los bancos centrales apoyarán a los Gobiernos en este proceso de desapalanca- miento. Lo harán estableciendo no ya límites de inflación del 2%, sino que el 2% pasará a ser un objetivo “intermedio”, de forma que, como hemos vivido muchos años de inflacio- nes inferiores al “límite”, también se tolerarán inflaciones futuras para compensar superiores al 2% y posiblemente con un límite de un 3% durante varios años, para así lograr el efecto reseñado en este artículo. La Fed ya ha anunciado dichos “objetivos flexibles” y el BCE lo ha dejado caer. De ahí se infieren tipos de interés reales (netos de inflación) negativos unos años, ya que el mercado no descuenta subidas de tipos al menos hasta 2024 (ver gráfico). Los riesgos obvios de este juego son: (1) que la inflación nos sorprenda por encima del límite oficioso, (2) que generemos más inestabilidad financiera y (3) que se dañe a la producti- vidad al mantener vivas empresas zombis, limitando el proceso de destrucción creativa.

Como Keynes afirmó en 1918: “A través de un proceso continuo de inflación, los Gobiernos pueden confiscar, secreta e inobservadamente, una parte importante de la riqueza de sus ciudadanos […] el proceso comprende todas las fuerzas ocultas de la ley económica del lado de la destrucción, y lo realiza de una forma que ni siquiera un hombre entre un millón es capaz de diagnosticar”.

Pues estaremos ahí, empleando una varita mágica de cierto ocultismo para salvar a los Gobiernos de la dura e insistente espada de la deuda.