Las economías emergentes, excluyendo China, presentarán un PIB un 8% inferior, cifra que será aún peor en economías “de bajos ingresos”. Analicemos los motivos y las consecuencias

A fecha de hoy se puede afirmar sin ambages que las economías se están recuperando en forma de V, no de L ni de W ni demás sopa de letras con las que se elucubraba el pasado otoño. Con todo, desglosando la recuperación entre economías avanzadas y emergentes resulta evidente que sí se genera unaimportante disparidad. Así, según el FMI, en 2024, las economías occidentales tendrán un nivel de PIB mayor al que se proyectaba antes de la crisis. Sin embargo, las economías emergentes, excluyendo China, presentarán un PIB un 8% inferior, cifra que será aún peor en economías “de bajos ingresos” (en otras palabras, los países más pobres de la tierra). Analicemos los motivos y las consecuencias.

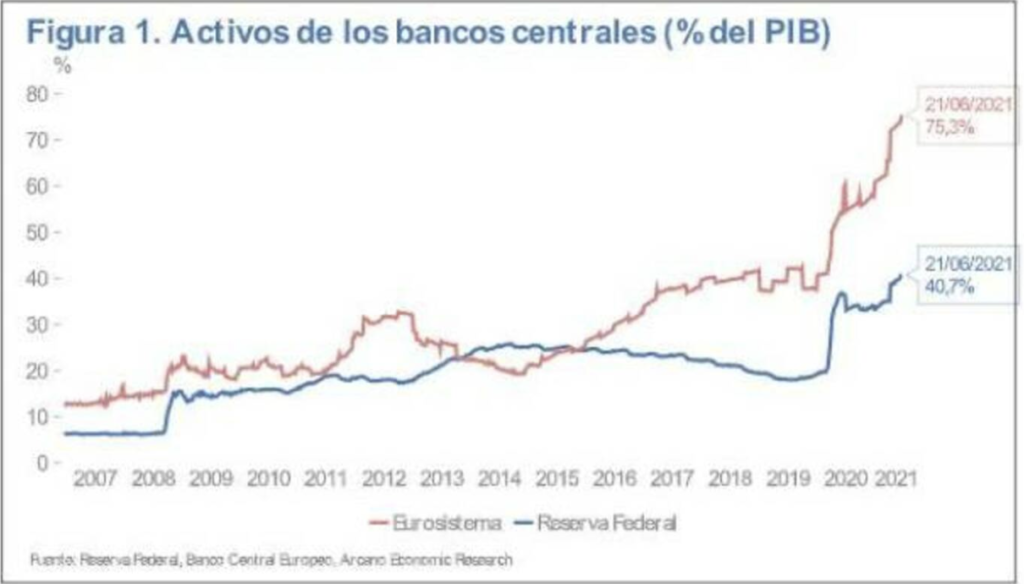

Los países avanzados han desplegado unos enormes estímulos monetarios y fiscales, solo comparables a los empleados durante la segunda guerra mundial. Ambos funcionan en paralelo, ya que para poder gastar ingentes cantidades de dinero público a intereses bajos suele ser necesario un banco central que lo financie con importantes compras de bonos. Así, EEUU ha incurrido en un déficit fiscal cercano al 15% el año pasado y el presente (frente a un 20% durante la guerra), y la FED ha elevado su balance mediante las referidas compras hasta llegar a un 41% de su PIB (frente a un 22% durante la guerra). Aproximadamente la mitad del incremento de déficit ha sido financiado por la FED. A su vez, la Unión Europea ha alcanzado un déficit fiscal del 7% el año pasado y el presente. El balance del Eurosistema (BCE y bancos centrales nacionales) supera el 75% del PIB (figura 1); aproximadamente dos terceras partes de los incrementos de déficit fiscal han sido financiados por el Eurosistema.

Como consecuencia de tales medidas se obtiene el paradójico resultado, el que tanto EEUU como la UE presentarán en 2024 mayores niveles de PIB que los que se esperaban antes del covid, y eso a pesar de la enorme recesión vivida en 2020. El “inconveniente” es el enorme nivel de deuda pública al que habrá que hacer frente de forma ortodoxa y heterodoxa. Puede asombrar que un banco central despliegue un balance que duplique al de la última gran guerra, pero, mientras el nivel de inflación esté constreñido, su capacidad para actuar es muy elevada. Por otro lado, los países avanzados hicieron acopio de las vacunasgracias a su mayor poder de compra, de forma que su calendario de vacunación ha estado centrado en el primer semestre del año.

En contraste, los países emergentes presentaban mucha menor capacidad para estimular sus economías y para intensificar el programa de vacunación. La menor capacidad de respuesta fiscal y monetaria estriba en que muchos países emergentes disponen de una menor zona de tolerancia en lo que respecta a la inflación. Si un país decide implementar un agresivo esfuerzo de gasto financiado por el banco central, se arriesga a una subida fuerte de inflación y a una fuga de capitales, como saben muy bien en Argentina. Esta situación ha provocado la menor capacidad de respuesta fiscal y monetaria. Además, varios países emergentes no solo no han podido estimular sus economías con política monetaria, sino que incluso se han visto forzados a subir tipos para hacer frente a una inflación incómodamente alta. En lo que respecta a los calendarios de vacunación, estos están mucho más sesgados hacia el segundo semestre.

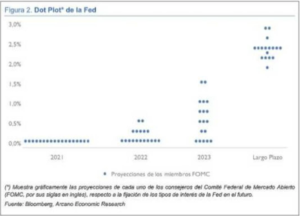

Las consecuencias de esta dicotomía pueden ser sombrías para ciertos países emergentes, especialmente aquellos que se encuentren en la trilogía maldita, consistente en presentar abultados déficits de cuenta corriente que han de ser financiados con dinero extranjero (lo que les fuerza a subir tipos para seguir captando capital), aquellos que presenten fuertes vencimientos de deuda exterior en dólares los próximos años y finalmente que dispongan de pocas reservas para afrontar tales vencimientos. Esto explica que la recuperación de los países emergentes esté siendo muy dispar. Esta tormenta perfecta podría capearse en un contexto de tipos muy bajos duraderos en EEUU y debilidad del dólar. Sin embargo, los cambios anunciados por la FED hace dos semanas (figura 2), en el sentido de que subirán los tipos antes de lo previsto además de discutir el final de la compra de bonos (lo que hará subir los tipos a largo), marcan una coyuntura de fortaleza táctica del dólar y subida de tipos que presentará serias encrucijadas para varios países emergentes.

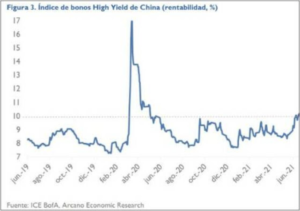

China plantea sus propias dinámicas. Su PIB es superior al que tenía antes de la crisis, y dispone de fuertes niveles de reservas. No obstante, lleva acumulando una importante burbuja en su sector inmobiliario, y el sector corporativo chino presenta uno de los niveles de endeudamiento más peligrosos del mundo: nada menos que dos veces su PIB. En este contexto, no es de extrañar que China esté drenando liquidez de la economía para intentar enfriar estos excesos, y eso suavizará el crecimiento futuro, ya veremos con qué consecuencias. De momento, los mercados han comenzado a reflejar estos riesgos: los bonos ‘high yield’ chinos han caído y su índice paga ya un 10% de rentabilidad (figura 3), mostrando que posiblemente haya cadáveres en el armario. Es cierto que la bonanza en el mercado de materias primas ha ayudado a muchos países emergentes a capear la crisis. Lo inquietante es que China es el mayor consumidor mundial de dichas materias, y su sector constructor a su vez el más activo. Si se produce, por lo tanto, un punto de inflexión en la actividad China, la corrección de las materias primas, ya iniciada en junio, se podría acentuar.

La integración comercial entre países desarrollados y emergentes que se ha producido en los últimos 40 años ha sido un gran éxito. Millones de personas han abandonado la pobreza extrema y accedido a la clase media, aportando con su trabajo bienes y servicios a precios asequibles para consumidores de ambos bloques, algo que ha mejorado el poder adquisitivo de todos. La desigualdad entre países ha bajado a cotas históricas. Sin embargo, todo está comenzando a cambiar.