La prosecución con celo de un programa demócrata combinado con una reacción tardía y quizás excesiva de la Fed puede provocar la victoria del controvertido expresidente Trump

La Reserva Federal aseguró no hace mucho que los tipos de interés no subirían hasta al menos la segunda mitad de 2024. Recientemente sin embargo su retórica ha cambiado hasta el punto de que nos avisa de subidas de 50 puntos básicos hasta llevar los tipos desde la actual franja del 0,25%-0,5% hasta al menos el 3% en 2023. Además, la FED comenzará a reducir su inmenso balance, que se aproxima a los 9 billones de dólares, frente a 4,2 antes de la crisis COVID y a menos de un billón antes de la crisis financiera de 2008. La reducción alcanzará casi el ritmo de un billón de dólares anuales durante los próximos dos años, lo que puede equivaler a otro 1% adicional de subida de tipos. En otras palabras, en los próximos trimestres observaremos un endurecimiento de tipos de interés en EEUU de algo menos de un 4%.

La FED asegura que dicho endurecimiento tendrá lugar sin que suba el nivel de desempleo, actualmente en mínimos históricos (por ejemplo, las peticiones semanales de desempleo, o “initial jobless claims” se sitúan en los niveles más bajos desde 1968). Sin embargo, creer que se pueden endurecer las condiciones monetarias y además mantener el desempleo en mínimos se asemeja a “Alicia en el país de las maravillas”. La historia nos enseña que procesos de endurecimiento monetario por parte de la FED terminan o bien en recesión técnica o bien en un enfriamiento de la economía. Ambas situaciones redundan en aumentos de desempleo. De hecho, los mercados de futuros tipos de interés nos muestran cómo la FED efectivamente subirá los tipos hasta al menos el 3% en 2023 y 2024, para posteriormente proceder a bajarlos hasta la zona del 2%-2,5%. ¿El motivo? El mercado descuenta que el endurecimiento de la FED será excesivo, que generará un problema de crecimiento que aumentará el paro y por eso la FED tendrá que reaccionar a medio plazo bajando tipos. Es lo que se conoce como un “error en política monetaria” (como la subida de tipos que hizo en 2008 el banco central europeo).

La FED se encuentra en una enorme encrucijada. Los enormes estímulos fiscales (déficit cercano al 15% de PIB en 2020, frente a un 20% durante la segunda guerra mundial) y monetarios (balance de la FED superior al 35% del PIB, frente al 22% de la segunda guerra mundial) han provocado, entre otros, esta inflación. No se discute la conveniencia de los estímulos, sí su intensidad. La inflación alcanzó una media del 6% entre 1945 y 1951. La FED sin embargo estimó esta vez que no había motivos para la alarma (es cierto que tras una guerra hay que cambiar la estructura productiva de armamento hacia bienes de consumo, algo que tarda un tiempo, lo que agrava la inflación), y mantuvo una política laxa (tipos a cero, compras mensuales de bonos) durante demasiado tiempo.

Además, si en las últimas décadas la FED actuaba preventivamente contra la inflación esta vez ha aplicado su nueva política de reaccionar reactivamente. La consecuencia es que tendrá que compensar su lentitud pasada con una política monetaria más agresiva futura, política que como hemos visto puede presentar un problema en forma de mayor desempleo.

¿Cuál es la derivación política tradicional de dicha política monetaria? Si en 2022 tendrán lugar las elecciones parciales de renovación de Cámara y Senado, en 2024 tendrán lugar las elecciones presidenciales. Pues bien, los norteamericanos previsiblemente afrontarán dichas elecciones presidenciales bajo dos premisas: a) desempleo al alza, y b) el recuerdo de una inflación muy dolorosa que se dejará sentir sobre todo en 2022 pero también en 2023. La inflación daña las rentas reales cuando los sueldos crecen menos que el nivel de precios. Así, en 2022 la inflación de los EEUU, que podría estar rondando ya la zona del 8%, contrasta con las subidas de sueldos, que alcanzan un 6% (según el Atlanta Wage Tracker), de lo que resulta una caída de las rentas reales de aproximadamente un 2% en la actualidad. En general, la historia política norteamericana nos muestra cómo periodos de elevada inflación bajo una administración demócrata provocan una reacción de los votantes a favor del partido republicano (por ejemplo, la victoria de Nixon o la de Reagan tras las inflaciones durante las presidencias de Johnson y de Carter respectivamente).

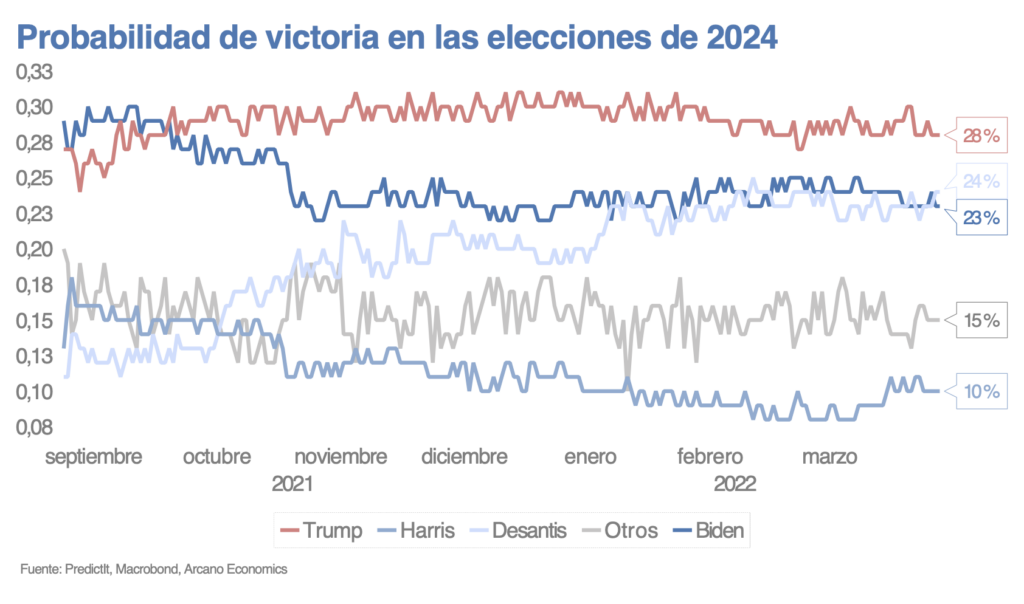

De esta forma, a pesar de que la economía de los EEUU aún no se ha resentido de la subida de tipos, las encuestas a fecha de hoy sobre las presidenciales de 2024 muestran este panorama:

Si se mantiene la tendencia, tendremos otra gran paradoja de la vida: la prosecución con celo de un programa demócrata (estímulos fiscales excesivos) combinado con una reacción tardía y quizás excesiva de la FED pueden provocar la victoria del controvertido expresidente Trump.