Aún tenemos que esperar para obtener datos reales de otros mercados. Sin embargo, muchas veces tendemos a infravalorar la enorme repercusión de la política monetaria en el comportamiento a corto y a medio plazo de los precios de las casas.

¿Cuál es uno de los sectores que mejor se ha comportado en la Bolsa de EEUU desde que comenzó la pandemia? El sector promotor. Lleva un alza del 23% desde enero, comparado con el S&P, que sube un 4%. ¿Hay algún activo real que haya superado el comportamiento estelar del oro desde que comenzó la pandemia? El precio de la madera (material con el que se construyen muchas casas), que ha alcanzado un récord histórico subiendo cuatro veces más que el oro desde que se desató la Covid.

Pocos de nosotros tenemos la experiencia o la sabiduría para dilucidar el impacto de una pandemia en los mercados de vivienda, de lo que se deduce que las hipótesis varias formuladas los últimos meses sobre su evolución tendrán una validez limitada. En general, la hipótesis más divulgada es que la pandemia provoca una crisis económica que se manifiesta en una subida de desempleo y una caída de la confianza, lo que redundará en reducciones de volúmenes de compraventa por menor demanda, lo que a su vez se traducirá en bajadas de precios. Con todo, un análisis sobre la vivienda que no contemple los efectos de la política monetaria extraordinaria que estamos viviendo se queda muy cojo.

Ante la incertidumbre, creo que lo mejor es evaluar los datos reales según vayan apareciendo. Aunque aún tardaremos un tiempo en disponer de los datos adecuados de precios y volúmenes de ventas y de preventas del sector en España, contamos ya con datos de muy buena calidad sobre el mercado de la vivienda en Estados Unidos durante el verano, lo que podría arrojar algo de luz sobre otros mercados análogos occidentales. Observemos los más relevantes:

Los precios de las casas en EEUU no están cayendo a consecuencia de la crisis generada por la pandemia. Están subiendo más. De hecho, las casas subían un 3,7% en junio y un 4,3% en julio, según el SP Case Shiller, el indicador de más calidad para medir los precios de las casas. Es decir, a pesar de haber perdido un 9,5% del PIB el segundo trimestre y de dispararse el desempleo, la vivienda ha subido más.

Las ventas de hogares nuevos han subido en julio un 36% frente al mismo mes del año anterior, situándose en los niveles más elevados de la última década. Las aplicaciones a hipotecas para compra de una vivienda están en los mayores niveles de diez años. A su vez, las ventas de hogares de segunda mano subieron ese mes un 25%, hasta alcanzar un volumen anualizado de 5,9 millones, el mayor desde 2006.

Puede que haya gente que considere que la tendencia puede cambiar en agosto, pero ya sabemos que la confianza de los promotores de Estados Unidos (National Association of House Builders) subió hasta el nivel de 78 en agosto. El nivel más elevado de la historia. En otras palabras, la recuperación del mercado de la vivienda en EEUU tiene forma de V.

Aunque muchas tendencias que se observan en la economía de Estados Unidos a veces acaban repitiéndose en otros países occidentales, puede que se alegue que esta vez se trata de un caso aislado. Sin embargo, disponemos ya de datos del mercado de Reino Unido, un país que ha anunciado medidas para incentivar el sector dada su relevancia en el empleo. Estos datos muestran cómo los precios en julio han subido un 1,7% (Nationwide) sobre los niveles de junio, y la confianza de los constructores británicos (PMI) ha subido hasta 58, uno de los niveles más elevado de la historia, a pesar de que este país perdió la friolera de un 22% del PIB en el segundo trimestre. Más lejos de nosotros, otros mercados de vivienda como el de China o el de Corea del Sur también se han comportado con gran fortaleza durante y tras la pandemia.

Tipos de interés muy bajos

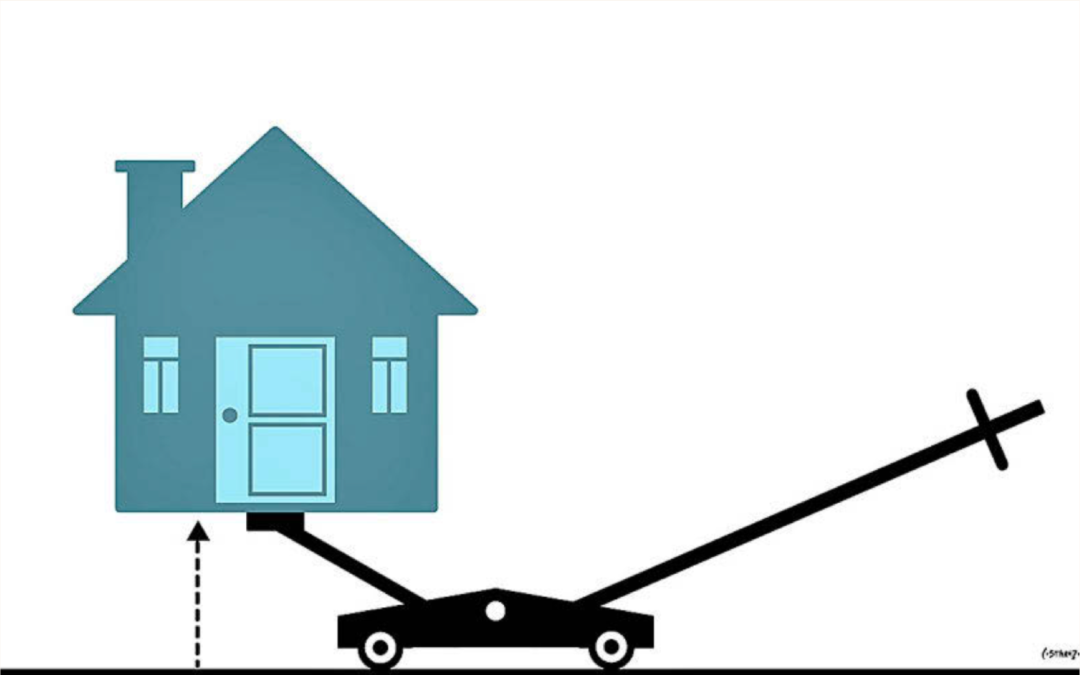

Los motivos por los que ciertos mercados de vivienda se estén comportando con esta fortaleza son tres. El primero es que la política monetaria extraordinaria (parecida a la que se implementa para financiar una guerra mundial) se traduce en tipos de interés muy bajos durante mucho tiempo, lo que facilita la compra de viviendas. Por ejemplo, en EEUU el tipo hipotecario a 30 años, el más utilizado para comprar una casa nueva, ha bajado del 3% por primera vez en 50 años (ver tabla inferior). En Europa también disfrutamos y disfrutaremos de unos tipos de interés a corto y a largo extraordinariamente bajos, lo que permitirá comprar viviendas con un coste financiero históricamente bajo.

El segundo motivo es el hecho de que la política monetaria laxa, combinada con una política fiscal que se traduce en enormes déficits públicos, genera riesgo de inflación futura. En ese contexto, los precios de los bienes reales como las viviendas suelen comportarse muy bien, tal como hemos elaborado en diferentes informes de Arcano Economic Research.

El tercer motivo es la reconfiguración de la demanda inmobiliaria como consecuencia de una pandemia: la gente busca casas más grandes para facilitar el teletrabajo y con espacios abiertos para poder ver la luz en caso de confinamiento. Esto se traduce en el conocido fenómeno de la “mancha de aceite”, que desplaza la demanda de casas desde el centro de las ciudades hacia la periferia, lo que abarata el precio por metro cuadrado y así permite disfrutar de viviendas más grandes.

Aún tenemos que esperar para obtener datos reales de otros mercados. Sin embargo, como exponía al principio, muchas veces tendemos a infravalorar la enorme repercusión de la política monetaria en el comportamiento a corto y a medio plazo de los precios de las casas. La gravedad de la situación se ha traducido en políticas monetarias y fiscales sólo comparables con las implementadas durante y tras la Segunda Guerra Mundial. ¿Cuál fue el activo que mejor se comportó tras acabar la guerra a pesar de la dificultad económica?

La vivienda.